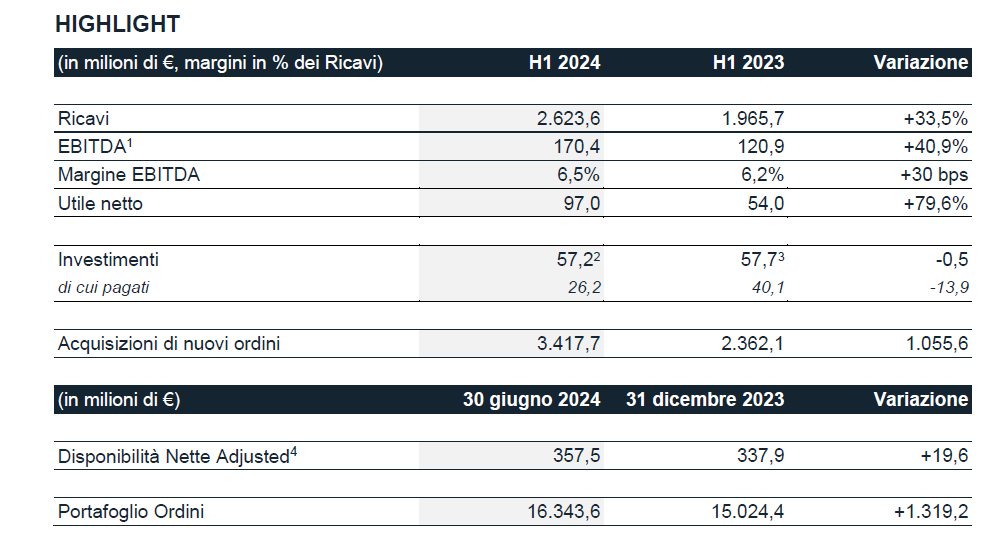

- Semestre robusto con crescita a doppia cifra dei principali parametri economici:

- Ricavi oltre €2,6 miliardi (+33,5%)

- EBITDA a €170,4 milioni (+40,9%), con un margine in aumento dal 6,2% al 6,5%

- Utile netto a €97,0 milioni (+79,6%), con un margine in aumento dal 2,7% al 3,7%

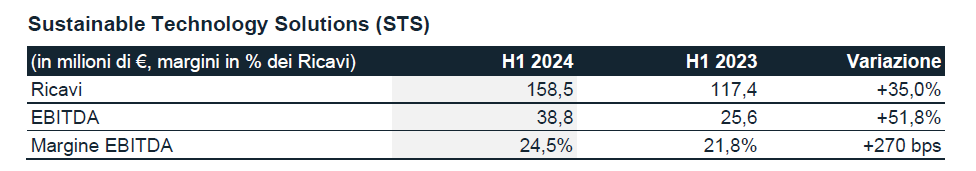

- Ottimi risultati della business unit Sustainable Technology Solutions, che registra ricavi per €158,5 milioni (+35,0%) e un EBITDA di €38,8 milioni (+51,8%)

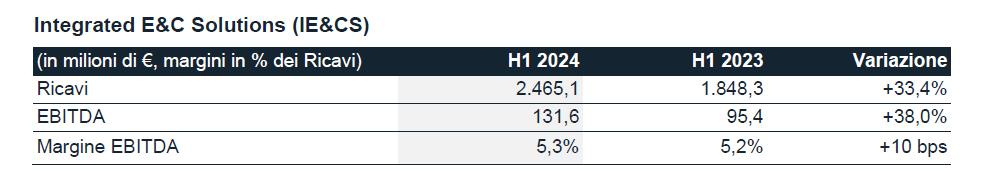

- Crescita costante della business unit Integrated E&C Solutions, con ricavi per €2,5 miliardi (+33,4%) e un EBITDA di €131,6 milioni (+38,0%), grazie anche all’avanzamento del progetto Hail and Ghasha in linea con le tempistiche attese

- Disponibilità Finanziarie Nette Adjusted per €357,5 milioni in crescita di €19,6 milioni rispetto alla fine del 2023, al netto di dividendi per €63,5 milioni e del programma di buy-back per €47,3 milioni

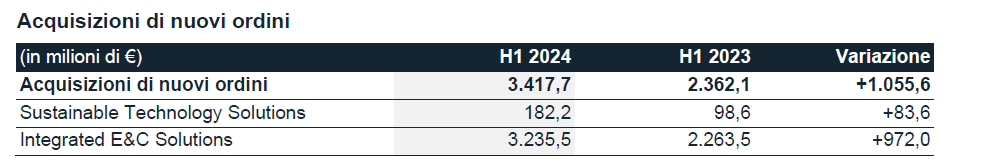

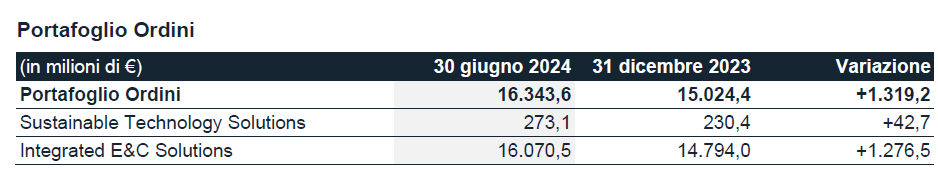

- Acquisizioni di nuovi ordini per €3,4 miliardi che consolidano un backlog di €16,3 miliardi, in aumento di €1,3 miliardi rispetto al 31 dicembre 2023

- Organico del Gruppo in crescita di oltre 500 persone rispetto alla fine del 2023, superando le 8.500 unità a fine giugno 2024

- Acquisite con successo HyDEP e GasConTec che rafforzano il portafoglio tecnologico di NEXTCHEM, nonché APS Group a luglio, aumentando la capacità di ingegneria con quasi 300 professionisti in Polonia e Italia

- Guidance per il 2024 confermata

Milano, 31 luglio 2024 – Il Consiglio di Amministrazione di MAIRE S.p.A. (“MAIRE” o la “Società”) riunitosi in data odierna, ha esaminato ed approvato la Relazione Finanziaria Consolidata Semestrale al 30 giugno 2024.

Alessandro Bernini, Chief Executive Officer di MAIRE, ha commentato: “Siamo orgogliosi di presentare oggi i nostri risultati del primo semestre 2024 che continuano a mostrare una solida crescita a doppia cifra degli indicatori chiave e un aumento della redditività. La business unit Sustainable Technology Solutions beneficia di una forte domanda per il suo portafoglio di tecnologie, rafforzato dalle acquisizioni di HyDEP e GasConTec. Allo stesso tempo, continuiamo ad affrontare l'attuale ciclo di investimenti energetici espandendo la nostra capacità ingegneristica: il nostro attuale organico di oltre 8.500 persone è stato ulteriormente potenziato grazie alla recente acquisizione del Gruppo APS, che porterà a bordo un team multidisciplinare di quasi 300 professionisti. Il robusto portafoglio ordini di 16,3 miliardi di euro e la conseguente maggiore visibilità sulla crescita futura del Gruppo testimoniano l'efficacia delle nostre iniziative strategiche.”

Risultati consolidati al 30 giugno 2024

I Ricavi ammontano a €2,6 miliardi, in aumento del 33,5%, grazie alla progressione costante dei progetti in corso di esecuzione, compreso l’avanzamento delle attività di ingegneria e procurement del progetto Hail and Ghasha.

L’EBITDA è pari a €170,4 milioni, in crescita del 40,9% guidato dai maggiori volumi consuntivati e ad una efficiente gestione dei costi di struttura. Il margineEBITDA è pari al 6,5%, con un incremento di 30 punti base, anche per un maggiore contributo delle soluzioni tecnologiche e dei servizi ad alto valore aggiunto.

Ammortamenti, svalutazioni e accantonamenti ammontano complessivamente a €30,7 milioni, in aumento di €4,5 milioni a seguito della commercializzazione di nuovi brevetti e sviluppi tecnologici e dell’entrata in esercizio di asset funzionali al processo di digitalizzazione dei processi industriali.

Il Risultato Operativo (EBIT) è pari a €139,7 milioni, in crescita del 47,4%, con un margine del 5,3%, in crescita di 50 punti base.

La gestione finanziaria esprime proventi netti per €2,9 milioni, rispetto a €17,4 milioni di oneri netti, grazie al contributo positivo di strumenti derivati e ai maggiori interessi attivi riconosciuti sulla liquidità.

L’Utile ante imposte è pari a €142,6 milioni, a fronte del quale sono state stimate imposte per un ammontare pari a €45,7 milioni. L’aliquota fiscale è pari al 32,0%, in leggero aumento rispetto ai periodi precedenti, tenuto conto delle varie geografie in cui l’attività del Gruppo è stata svolta.

L’Utile netto è pari a €97,0 milioni, in crescita del 79,6%, con un’incidenza sui ricavi del 3,7%, in aumento di 100 punti base.

Le Disponibilità Nette Adjusted al 30 giugno 2024, escludendo le passività per leasing (IFRS 16) e altre voci non rilevanti, sono pari a €357,5 milioni, in aumento di €19,6 milioni rispetto al 31 dicembre 2023. La generazione di cassa operativa più che compensa gli esborsi relativi agli investimenti per €26,2 milioni, ai dividendi per €63,5 milioni e al programma di buy-back per €47,3 milioni.

Gli investimenti totali, principalmente dedicati all’ampliamento del portafoglio tecnologico e ai progetti di innovazione digitale, ammontano a €57,2 milioni, includendo anche le componenti differite e di earn-out dei prezzi di acquisto di HyDEP, Dragoni Group e GasConTec e per le quote addizionali in MyReplast.

Il Patrimonio netto consolidato è pari a €559,2 milioni, in decremento di €20,5 milioni rispetto al 31 dicembre 2023, per effetto della distribuzione di dividendi relativi all’esercizio 2023, degli acquisti di azioni proprie e della fluttuazione delle valute estere, parzialmente compensato dall’utile di periodo.

[1] Le variazioni nel testo si riferiscono al confronto tra il primo semestre del 2024 e il primo semestre del 2023, se non diversamente specificato.

Risultati per business unit

I ricavi sono pari a €158,5 milioni, in aumento del 35,0%, grazie a una costante crescita registrata nelle soluzioni tecnologiche e nei servizi principalmente per la produzione di fertilizzanti, la carbon capture e i carburanti circolari.

L’EBITDA è pari a €38,8 milioni, in crescita del 51,8% come conseguenza dei maggiori volumi, con un margine del 24,5%, in aumento di 270 punti base, anche per effetto del mix di soluzioni tecnologiche.

I ricavi sono pari a €2,5 miliardi, in aumento del 33,4%, principalmente grazie alla progressione dei progetti in esecuzione, compreso l’avanzamento delle attività di ingegneria e procurement del progetto Hail and Ghasha.

L’EBITDA è pari a €131,6 milioni, in crescita del 38,0% e con un margine del 5,3%, in aumento di 10 punti base.

Le Acquisizioni di nuovi ordini nel primo semestre del 2024 sono state pari a €3,4 miliardi.

In particolare, la business unit Sustainable Technology Solutions (Gruppo NEXTCHEM) ha acquisito nuovi ordini per €182,2 milioni. I principali progetti assegnati nel secondo trimestre includono:

- un Process Design Package per ridurre il consumo energetico di un impianto di urea in Cina con la tecnologia proprietaria MP Flash Design;

- il Process Design Package per l'unità di recupero dell'idrogeno e dell'anidride carbonica del progetto Hail and Ghasha;

- un contratto di licensing della tecnologia proprietaria di gassificazione NX CircularTM per l'impianto di Sustainable Aviation Fuel (SAF) di DG Fuels negli Stati Uniti;

- uno studio di fattibilità e un pre-FEED basato sulle tecnologie proprietarie NX STAMI Green Ammonia™ e NX STAMI Nitric Acid™ per l'impianto di fertilizzanti a basse emissioni di carbonio di FertigHy in Francia;

- nuovi contratti principalmente relativi alla progettazione e fornitura di proprietary equipment basati sulle tecnologie per i fertilizzanti, uno studio di fattibilità basato sulla tecnologia proprietaria NX CONSER DuettoTM per i monomeri biodegradabili e altri servizi di ingegneria.

La business unit Integrated E&C Solutions ha consuntivato nuovi ordini per €3,2 miliardi. I principali progetti assegnati nel secondo trimestre includono:

- un contratto di Engineering, Procurement e Construction (EPC) assegnato da SONATRACH per la realizzazione di tre stazioni di compressione e il potenziamento del sistema di raccolta del gas nel giacimento di gas di Hassi R'mel in Algeria;

- un contratto di Engineering, Procurement e Construction (EPC) per la realizzazione di un impianto di idrogenazione degli oli vegetali (HVO) all’interno della raffineria di HOLBORN ad Amburgo in Germania.

Per i dettagli sugli ordini acquisiti nel primo trimestre del 2024, si rimanda al comunicato dei rispettivi risultati finanziari.

Per effetto degli ordini acquisiti nel primo semestre, il Portafoglio Ordini del Gruppo al 30 giugno 2024 raggiunge il valore di €16,3 miliardi.

Aggiornamento sul progetto Hail and Ghasha

Il progetto di trattamento del gas e recupero dello zolfo Hail and Ghasha, aggiudicato a Tecnimont a ottobre del 2023 per un valore di $8,7 miliardi, sta procedendo in linea con le tempistiche attese, che prevedono il completamento nel 2028. Le attività di ingegneria, attualmente concentrate sulla revisione del modello 3D, hanno registrato un avanzamento del 23%. Le attività di procurement sono progredite con il piazzamento di tutti gli ordini relativi ai long lead items così come una parte significativa degli ordini per i materiali bulk e “itemizzati”. Sono state inoltre avviate le attività di costruzione, con il piazzamento degli appalti per l’esecuzione delle temporary construction facility e i lavori preliminari per la realizzazione delle fondamenta.

FATTI DI RILIEVO AVVENUTI DOPO LA CHIUSURA DEL PERIODO

Conferimento di KT Tech in NEXTCHEM

ll 4 luglio 2024, il Consiglio di Amministrazione di MAIRE ha approvato il conferimento dell’intera partecipazione di KT TECH in NEXTCHEM attraverso un aumento di capitale di NEXTCHEM riservato esclusivamente a MAIRE. KT TECH, che è stata costituita in seguito alla scissione di KT – Kinetics Technology, offre tecnologie, servizi di ingegneria e attrezzature proprietarie, tutte attività coerenti con la proposta di NEXTCHEM, in particolare per la produzione di idrogeno e metanolo, nonché nel recupero dello zolfo. Per effetto dell’operazione, MAIRE detiene, ad oggi, l'82,13% del capitale sociale di NEXTCHEM.

Collocamento di un finanziamento Schuldschein Sustainability-linked per €200 milioni

Il 16 luglio 2024, MAIRE ha annunciato il collocamento di un nuovo finanziamento Schuldschein Sustainability-linked per un importo totale di €200 milioni. Il finanziamento è strutturato in due tranche con scadenze di tre e cinque anni e prevede un meccanismo di pricing legato al raggiungimento degli obiettivi di riduzione delle emissioni di CO2 del Gruppo. I proventi saranno utilizzati principalmente per il rimborso anticipato di finanziamenti esistenti, incluso il prestito Schuldschein ESG-linked emesso nel dicembre 2019, che è stato rimborsato il 22 luglio 2024 per un importo residuo di €55 milioni.

Acquisizione del Gruppo APS

Il 30 luglio 2024, KT – Kinetics Technology ha acquisito APS Evolution, che controlla APS Designing Energy S.r.l. e KTI Poland S.A., società di ingegneria con una solida esperienza nel trattamento delle risorse naturali, inclusi i processi petrolchimici e la chimica verde. Questa acquisizione consentirà a MAIRE di espandere la propria capacità esecutiva integrando un team multidisciplinare di circa 300 professionisti e rafforzare la propria presenza nell'Europa dell‘Est. Il prezzo di acquisto è pari a €7,7 milioni, di cui €1,2 milioni pagati al closing e €6,5 milioni in quattro rate entro il 2030.

Nuovi ordini acquisiti dopo la chiusura del periodo

I principali contratti assegnati nel mese di luglio includono:

- uno studio di ingegneria per un impianto di ammoniaca verde in India assegnato a Tecnimont Private Limited, che vedrà l’utilizzo della soluzione digitale ArchHy fornita da NEXTCHEM;

- contratti per il licensing e il Process Design Package assegnati alla controllata di NEXTCHEM Stamicarbon per migliorare l’efficienza energetica di un impianto di urea in Cina con la tecnologia proprietaria Advanced MP Flash Design;

- uno studio di fattibilità assegnato alla controllata di NEXTCHEM Conser per ottimizzare la produzione e incrementare l’efficiente di un impianto di anidride maleica in Nord America sulla base della tecnologia proprietaria di Conser.

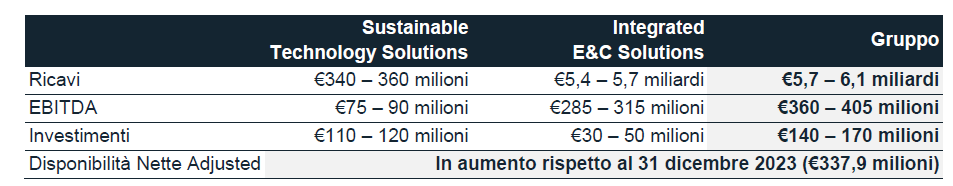

Guidance 2024

Alla luce di quanto sopra riportato, e in particolare in virtù del rilevante portafoglio ordini, la Società conferma la Guidance 2024 annunciata al mercato il 5 marzo 2024 con il nuovo Piano Strategico 2024-2033, avente i seguenti parametri economico-finanziari attesi per l’esercizio in corso:

I ricavi di entrambe le business unit sono previsti in progressiva accelerazione nel corso del secondo semestre. La business unit STS beneficerà, tra gli altri fattori, del contributo atteso dalle società che sono entrate recentemente a far parte del perimetro del Gruppo NEXTCHEM. La business unit IE&CS sarà supportata dall'attuale portafoglio ordini e, in particolare, dall’avanzamento atteso delle attività di ingegneria e procurement dei progetti acquisiti nel 2023, incluso Hail and Ghasha.

Gli investimenti continueranno a concentrarsi sull’espansione del portafoglio tecnologico a supporto della transizione energetica e sull’innovazione digitale. Le Disponibilità Nette Adjusted sono attese in aumento rispetto alla fine del 2023, grazie alla generazione di cassa operativa.

Aggiornamento sulla crescita organica del Gruppo

Per supportare la crescita del Gruppo, MAIRE continua a investire nell’acquisizione di nuovi talenti. L'organico al 30 giugno 2024 ha superato 8.500 dipendenti provenienti da circa 80 nazionalità, in crescita di circa 500 risorse nel primo semestre dell’anno.

Aggiornamento sull’implementazione del piano di SOSTENIBILITÀ del gruppo

Nel corso del primo semestre del 2024, MAIRE ha registrato un avanzamento nell'attuazione della sua agenda ESG, con diverse attività svolte nei seguenti ambiti.

Environment (ambiente)

- Clima: in linea con il piano MET Zero che prevede il raggiungimento della neutralità carbonica per le emissioni Scope 1 e 2 nel 2029, è stato realizzato il secondo impianto fotovoltaico al servizio di un sito di progetto. Con una capacità di 300 kilowatt, questo impianto consentirà di evitare l’emissione di 1.200 tonnellate di CO2 in 2,5 anni (il 30% delle emissioni totali del sito durante la durata in funzione) nel cantiere di Rhourde El Baguel (Algeria). Inoltre, è stato sottoscritto un memorandum d'intesa con Sulzer, uno dei principali fornitori del Gruppo, con l'obiettivo di collaborare al calcolo e alla riduzione dell'impronta carbonica dei prodotti Sulzer e, di conseguenza, delle emissioni Scope 3 di MAIRE.

- Acqua: è stata istituita la MET Water Task Force, un gruppo multidisciplinare dedicato allo sviluppo e all'implementazione di un piano d'azione per ottimizzare il consumo di acqua e massimizzare il recupero negli uffici e nei siti di progetto del Gruppo, nonché per incorporare criteri di consumo idrico nel process design delle tecnologie e nei progetti.

- Remunerazione: il peso degli obiettivi ESG nel Piano di incentivazione a lungo termine 2024-2026 è stato portato al 20% dal 10% dei piani precedenti.

- MAIRE ha partecipato alla stesura del position paper di UN Global Compact Network Italia “La Governance Trasformativa come driver di condotta responsabile per un business più etico, prospero e sostenibile”. Il documento, che include il case history di MAIRE, ha l'obiettivo di fornire un quadro di come le aziende italiane aderenti stiano integrando la sostenibilità all'interno della loro corporate governance.

Aggiornamento sul programma Euro Commercial Paper

Con riferimento al programma di Euro Commercial Paper lanciato nel 2021 da MAIRE per l'emissione di una o più note non convertibili collocate presso selezionati investitori istituzionali per massimi €150,0 milioni, si segnala che al 30 giugno 2024 il programma risulta utilizzato per un importo di €126,9 milioni, con scadenze in varie tranche tra luglio 2024 e giugno 2025. Il tasso di interesse medio ponderato è pari al 5,205%.

***

Conference Call e Webcast

Il top management di MAIRE presenterà i risultati del primo semestre 2024 durante la conference call oggi prevista alle 17:30 CEST.

Al seguente link è possibile accedere alla diretta streaming dell'evento:

MAIRE First Half 2024 Results Conference Call (royalcast.com)

In alternativa, è possibile partecipare telefonicamente collegandosi a uno dei seguenti numeri:

Italia: +39 06 83360400

UK: +44 (0) 33 0551 0200

USA: +1 786 697 3501

La presentazione sarà disponibile, al più tardi, all’inizio dell’evento nella sezione “Investitori/Risultati Finanziari” del sito MAIRE (Risultati Finanziari | Maire (groupmaire.com)). La presentazione sarà altresì messa a disposizione sul meccanismo di stoccaggio autorizzato “1info” (www.1info.it).

***

Fabio Fritelli, in qualità di dirigente preposto alla redazione dei documenti contabili societari, dichiara - ai sensi del comma 2, articolo 154-bis del D. Lgs. n. 58/1998 (“Testo Unico della Finanza”) - che l’informativa contabile contenuta nel presente comunicato corrisponde alle risultanze documentali, ai libri e alle scritture contabili.

La Relazione Finanziaria Semestrale al 30 giugno 2024 sarà messa a disposizione del pubblico presso la sede legale della Società in Roma e la sede operativa in Milano, sul sito internet www.groupmaire.com nella sezione “Investitori/Risultati Finanziari”, nonché sul meccanismo di stoccaggio autorizzato “1info” (www.1info.it) nei termini di legge.

Questo comunicato stampa si avvale di alcuni indicatori alternativi di performance. Il management della Società considera tali indicatori parametri fondamentali per monitorare l'andamento economico e finanziario del Gruppo. Poiché gli indicatori rappresentati non sono individuati come misure contabili secondo i principi IFRS, i criteri di calcolo del Gruppo potrebbero non essere omogenei con quelli adottati da altri gruppi e, pertanto, potrebbero non essere comparabili.

Questo comunicato stampa contiene dichiarazioni previsionali. Queste dichiarazioni sono basate sulle attuali stime e proiezioni del Gruppo, relativamente ad eventi futuri e, per loro natura, sono soggette ad una componente intrinseca di rischiosità ed incertezza. I risultati effettivi potrebbero differire significativamente da quelli contenuti in dette dichiarazioni a causa di una molteplicità di fattori, incluse cambi nelle condizioni macroeconomiche e nella crescita economica ed altre variazioni delle condizioni di business, oltre ad altri fattori, la maggioranza dei quali è al di fuori del controllo del Gruppo.